- Browse Category

Subjects

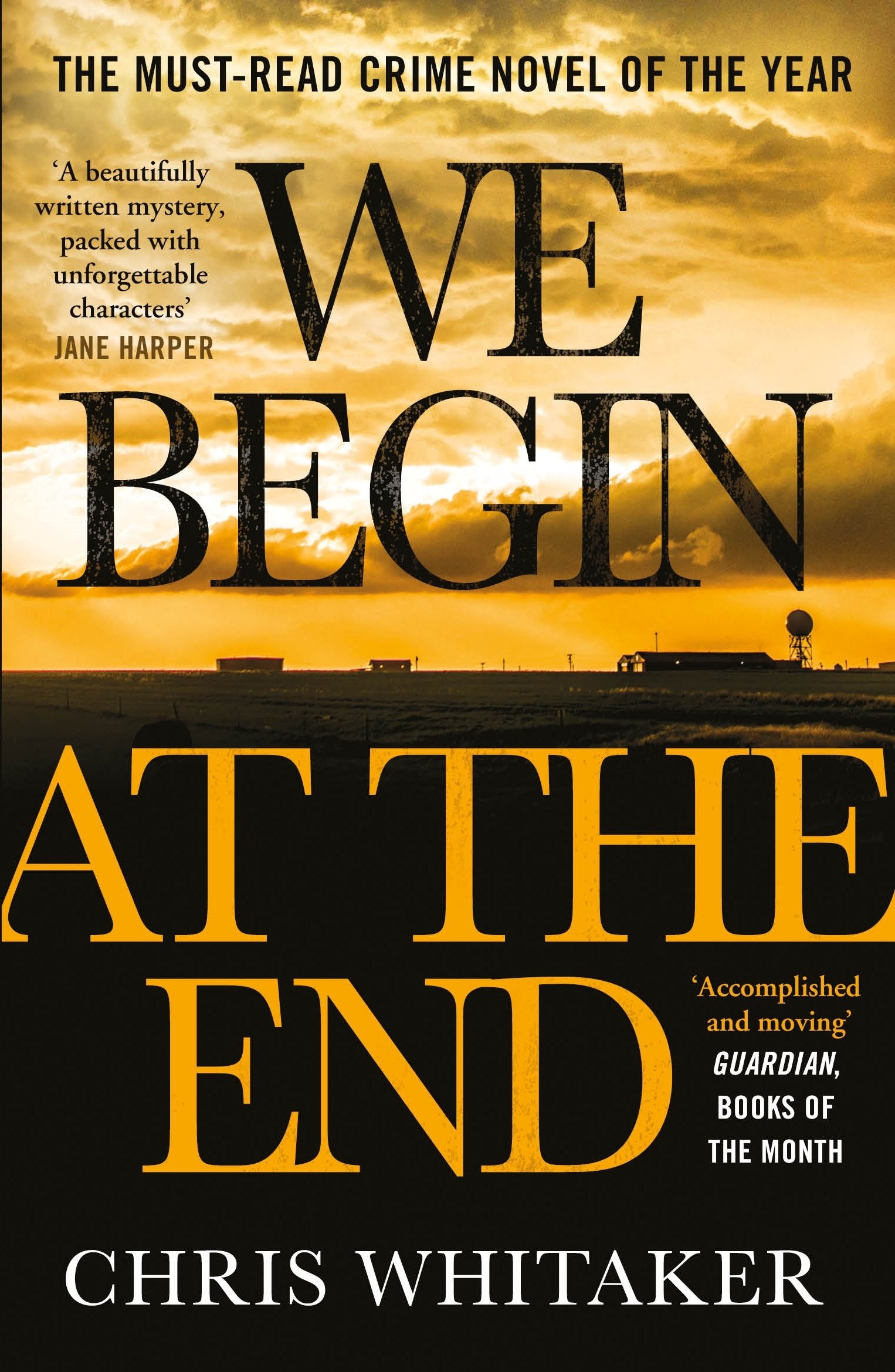

We Begin at the EndLearn More

We Begin at the EndLearn More - Choice Picks

- Top 100 Free Books

- Blog

- Recently Added

- Submit your eBook

password reset instructions

Diplomarbeit aus dem Jahr 2000 im Fachbereich BWL - Rechnungswesen, Bilanzierung, Steuern, Note: 3,0, Universität zu Köln (Seminar für betriebliche Steuerlehre), Veranstaltung: Steuerlehre, Sprache: Deutsch, Abstract: Eines der wesentlichen Ziele von Finanzminister Lafontaine war es bei seinem Amtsantritt, das bestehende Steuerrecht der Bundesrepublik Deutschland dahingehend zu reformieren, dass es sogenannten 'Abschreibungskünstlern' nicht mehr möglich ist, trotz hoher Einkünfte Ihre Steuerlast durch Steuersparmodelle zu minimieren.1 Hierfür war ursprünglich geplant, aktive (=gute) und passive (=schlechte) Einkunftsarten in das Deutsche Steuerrecht einzuführen, zwischen denen die Verrechnung von Einkünften nicht mehr möglich sein sollte. Nach der anschließenden Expertendiskussion über die Vor- und Nachteile dieser Regelungen und den entsprechenden Problemen bei der Durchführung der Vorschriften wurde der Plan jedoch verworfen und durch eine generelle Beschränkung der Verrechnung von Verlusten zwischen verschiedenen Einkunftsarten ersetzt. Auch in den USA wurde im Vorfeld des Tax Reform Act of 1986 eine ausführliche Diskussion geführt, welche Gruppen von Steuerpflichtigen welchen Anteil am Steueraufkommen zu tragen haben. Auch hier war es Beziehern hoher Einkommen durch geschickte Investition in Steuersparmodelle (Tax Shelters) möglich, mit Hilfe der entstehenden Verluste ihre persönliche Steuerlast zu minimieren. In den USA entstand in der Öffentlichkeit insbesondere die Eindruck, dass großen Firmen nicht Ihren 'fairen' Anteil an der Steuerlast tragen. So kam es zu Demonstrationen, auf den Parolen umliefen wie 'Ich zahle mehr Steuern als General Electrics'. 2 Insofern waren die Problemstellungen und Ziele der Steuergesetzgeber vor den Steuerreformen 1986 bzw. 1999 durchaus miteinander zu vergleichen. Ziel der Arbeit ist, einen Überblick über die Vorschriften zur Mindestbesteuerung zu geben, wie sie die Gesetzgeber in Deutschland und den USA in die Steuergesetzgebung eingeführt haben. Des weiteren sollen die Gründe dargestellt werden, die zur Einführung der Normen geführt haben und die verfolgten Ziele verdeutlicht werden. Abschließend wird gewertet, inwieweit die eingeführten Normen den gesetzten Zielen gerecht werden, inwieweit Konflikte mit dem bestehenden Steuerrecht entstehen oder andere Regelungen die Ziele auch hätten erreichen können.

Less- Publication date

- Language

- ISBN

- April 2, 2016

- Deutsch

- a75cd625-2bdf-4949-95c4-94f8e1941c7f